新兴经济体面临爆发的风险。英镑和欧元/美元应该如何配置

从3月初至3月中旬,新皇冠肺炎疫情大规模向国外蔓延。风险资产遭到普遍抛售。欧元/美元、英镑/美元甚至黄金也未能幸免。投资者出售资产以换取美元流动性。结果,市场出现了美元流动性危机,一度推动美元汇率大幅上升。

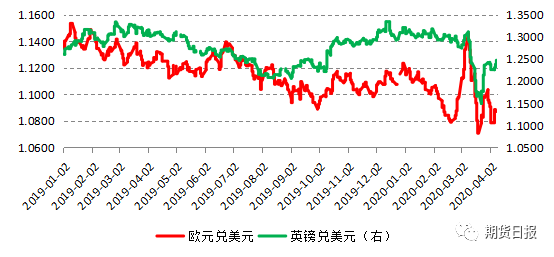

然而,美联储随后推出了一项大规模资产购买计划,并创造了新的工具,所有这些都为金融市场、个人和企业提供了流动性。美元流动性紧张的局面明显缓解。风险厌恶情绪一消退,美元汇率也随之下跌,资金回流到美国股市和其他高风险资产。自3月下旬以来,欧元兑美元汇率和英镑兑美元汇率明显反弹。

图为欧元/美元和英镑/美元的即期汇率。

至于欧元汇率和英镑汇率的未来走势,笔者认为短期内可能会出现反弹,但中期内仍面临下行风险,主要是因为受疫情影响,欧元区经济前景不容乐观,特别是欧元区一些高负债国家可能面临新一轮主权债务危机的风险,所以现在我们可以多关注相关的汇率期权产品并做出安排。

这种流行病可能引发新一轮欧洲债务危机

回顾2011年欧洲债务危机,一些欧洲国家政府债务规模扩大,经济增长停滞,政府债务难以偿还,最终爆发了欧洲主权债务危机。目前,在疫情影响下,意大利、西班牙等传统“欧洲猪五国”财政收入急剧恶化。欧债危机后,尽管意大利等国实施了财政整顿,但政府部门的杠杆率并未大幅下降,但仍保持在历史高位。新一轮欧洲债务危机可能会在疫情的影响下发生。

根据国际清算银行(BIS)发布的数据,截至2019年第三季度,欧元区政府部门的杠杆率为86%,而2011年欧洲债务危机时的杠杆率在86%-88%之间,因此欧元区政府部门当前的杠杆率和欧洲债务危机时的水平并未下降太多。就国家而言,引发欧洲债务危机的希腊的杠杆率为178.8%,高于欧洲债务危机爆发时的水平。受疫情影响最严重的意大利和西班牙政府部门的杠杆率分别达到137.3%和97.9%,高于欧洲债务危机爆发时的水平。

此外,由于欧元区货币和财政政策空间有限,这意味着欧元区经济面临的下行压力可能大于美国。数据显示,欧元区4实体投资者信心指数-42.9,预期-30.3,此前值-17.1。目前,一些欧元区国家的失业率正在明显上升。奥地利公共就业服务局(AMS)4月初的报告显示,奥地利3月份的失业率升至504,000,同比增长52.5%,为1946年以来的最高水平。

欧洲央行发布的3月份政策会议纪要显示,欧元区存在严重衰退的重大风险。欧洲央行已做好扩大资产购买计划规模的充分准备,并呼吁各国政府和包括银行监管在内的欧洲机构及时采取协调一致的政策行动,包括更加统一的财政措施。

英美两国经常采取措施在疫情下帮助经济。

起初,英国在预防和控制疫情方面行动迟缓,甚至提出了“全民免疫计划”,这意味着英国疫情的拐点将落后于美国和欧元区。为了减轻新的皇冠流行病对经济的影响,英国财政部和英格兰银行于4月9日宣布将暂时扩大建立已久的筹资机制。作为一项临时措施,此举将为英国政府提供

从已经出台的政策来看,美国的货币金融救助政策大于欧元区,这意味着大量美元流动性被释放,短期美国债务与欧洲债务、美国债务与英国债务的利差缩小,从而刺激美元对欧元、美元对英镑的汇率下跌。然而,从中期来看,美国的政策比欧元区更有效地对冲了疫情对经济的影响。最近,美联储再次推出了2.3万亿美元的刺激政策。本轮刺激政策的重点是为企业部门提供流动性支持,并进一步提高垃圾债券资产的购买力。由此可见,美联储在本轮救市政策中不遗余力地为各部门提供流动性支持,市场流动性危机的可能性已经大大降低。

预计风险资产将在反弹后再次下跌,购买汇率看跌期权更为合适。

就资产价格而言,最恐慌的衰退可能已经过去,但市场正在缓慢复苏。新的短期疫情数量拐点带来的风险资产反弹将略高于预期,但由于疫情对经济的影响,主要是各种消费数据下降和失业率上升,风险资产将很快再次下跌。数据显示,在截至4月10日的一周内,美国交易所交易基金的回报率超过165亿美元。

因此,如果海外疫情在4月和5月得到控制,风险资产价格将会反弹,美元在短期内可能会继续贬值,原因是对冲需求减弱和流动性过度释放。购买英镑对美元和欧元对美元的看涨期权更合适。如果新的冠状肺炎疫情持续很长时间,企业债券和主权债券违约的风险将会爆发,美元流动性危机可能会再次出现,英镑兑美元和欧元兑美元的汇率将会下跌。通过购买芝加哥商品交易所拥有的英镑对美元(6B)和欧元对美元(6E)的看跌期权来构建套期保值组合是合适的。从目前的疫情数据来看,新兴经济体可能面临爆发期,后者更有可能。(作者:宝成期货)